Исследование «Эксперт РА» по итогам 2018: Рост рынка лизинга обеспечили лидеры

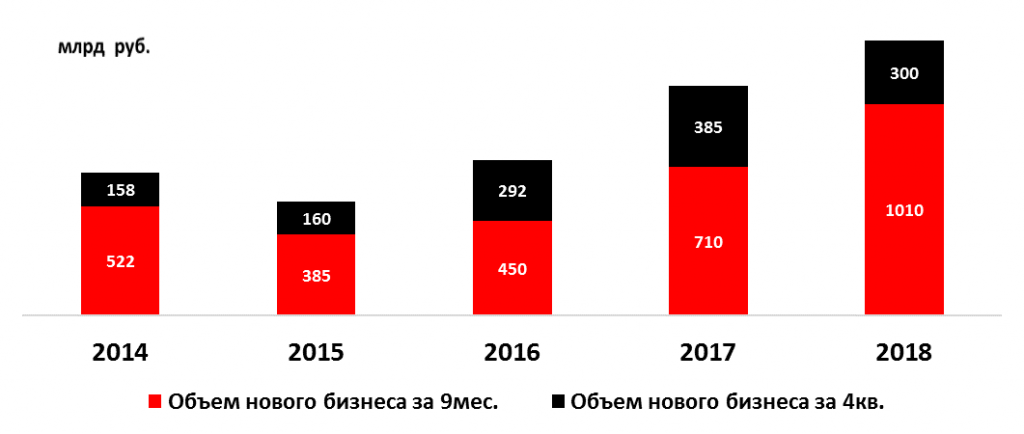

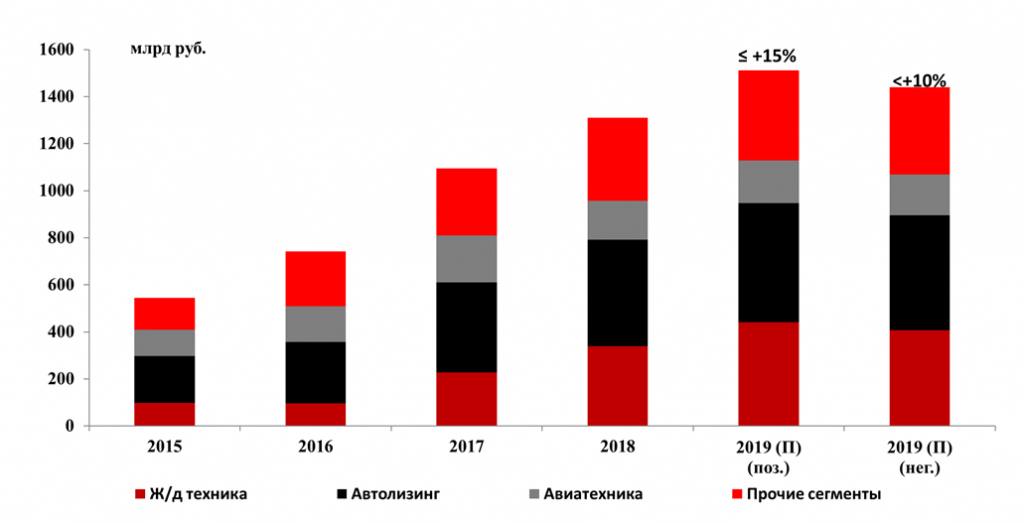

Объем нового бизнеса за 2018 год вырос на 20% и превысил 1,3 трлн рублей. Позитивная динамика во многом была обусловлена сделками лидеров, обеспечивших 80% прироста лизингового портфеля. В 2019 году темп роста рынка не превысит 15% ввиду снижения активности лизингополучателей в транспортных сегментах.

Лизинговый рынок продолжает активно расти третий год подряд. Объем нового бизнеса по итогам прошлого года составил 1,31 трлн руб., что на 20% больше результатов 2017 года. Всего участие в исследовании «Эксперт РА» приняли 123 компании, на которые, по нашей оценке, приходится около 96% всего лизингового рынка. Сокращение объемов бизнеса продемонстрировали всего 28 компаний, в том числе «ВЭБ-лизинг», на который приходится более 12% рынка.

Объемы и динамика рынка могли оказаться выше, однако отсутствие крупных сделок, заключаемых традиционно в конце года, привело к тому, что на IV квартал пришлось только 23% годового объема нового бизнеса (для сравнения — в 2016 и 2017 году более трети всех сделок приходилось на последний квартал).

График 1. Объем нового бизнеса за 2018 год достиг 1,3 трлн руб.

Источник: «Эксперт РА», по результатам анкетирования ЛК

Сумма новых лизинговых договоров в 2018 году выросла на 30%, превысив 2 трлн руб. При этом в сумме новых договоров отмечается повышение концентрации на трех крупнейших компаниях до 48% против 35% годом ранее. Именно сделками лидеров рынка был обусловлен рекордный за последние шесть лет рост лизингового портфеля, который за год вырос на 25% и составил 4,3 трлн рублей на 01.01.19. Так, без учета ГТЛК, «Сбербанк Лизинг» и «ВТБ Лизинг» темп прироста портфеля составил менее 4%.

Лидером рынка третий год подряд становится компания ГТЛК, на которую приходится 16% объема нового бизнеса. Второе место удерживает «Сбербанк Лизинг», лидирующий в сегменте оперлизинга за счет сделок с авиатехникой. На третье место в рэнкинге поднялся «ВТБ Лизинг», нарастив в прошлом году сделки в ж/д-сегменте. Наибольшие темпы роста из топ-20 компаний продемонстрировал «РЕГИОН Лизинг» (ГК), объем нового бизнеса которого увеличился более чем в три раза по сравнению с 2017 годом, в том числе за счет присоединения «МКБ-лизинг» в июле 2018 года.

Таблица 1. Топ-20 лизинговых компаний России по итогам 2018 года

|

Место по новому бизнесу |

Наименование компании |

Рейтинг кредитоспособности «Эксперт РА» на 01.03.2019 |

Объем нового бизнеса (стоимости имущества) за 2018г., млн руб. |

Темпы прироста нового бизнеса 2018/2017 |

Сумма новых договоров лизинга за 2018г., млн руб. |

Объем лизингового портфеля на 01.01.19, млн руб. | |

|

01.01.19 |

01.01.18 | ||||||

|

1 |

1 |

Государственная транспортная лизинговая компания |

|

214 848 |

51,3% |

441 986 |

925 844 |

|

2 |

2 |

«СБЕРБАНК ЛИЗИНГ» (ГК) |

|

196 161 |

56,0% |

298 711 |

609 211 |

|

3 |

4 |

«ВТБ Лизинг» |

ruA+ |

158 587 |

58,3% |

276 709 |

575 479 |

|

4 |

5 |

«ЛК «Европлан» |

|

73 268 |

19,3% |

н.д. |

84 397 |

|

5 |

9 |

«Альфа Лизинг» (ГК) |

|

63 876 |

107,2% |

102 496 |

149 058 |

|

6 |

3 |

«ВЭБ-лизинг» |

|

58 654 |

-46,2% |

76 784 |

374 076 |

|

7 |

— |

«Газпромбанк Лизинг» (ГК) |

|

50 670 |

— |

90 894 |

192 623 |

|

8 |

7 |

«Балтийский лизинг» (ГК) |

ruA |

42 578 |

23,4% |

60 851 |

51 226 |

|

9 |

8 |

«Сименс Финанс» |

|

38 967 |

16,0% |

н.д. |

57 174 |

|

10 |

10 |

«РЕСО-Лизинг» |

ruA+ |

34 488 |

50,3% |

54 642 |

47 749 |

|

11 |

11 |

«ЮниКредит Лизинг» |

ruAAA |

23 360 |

21,9% |

32 583 |

40 495 |

|

12 |

16 |

«Мэйджор Лизинг» |

|

21 882 |

81,6% |

35 375 |

36 223 |

|

13 |

15 |

«CARCADE Лизинг» |

|

20 622 |

55,6% |

29 664 |

22 817 |

|

14 |

6 |

«ТрансФин-М» |

ruA- |

18 811 |

-46,7% |

41 276 |

290 018 |

|

15 |

— |

«Росагролизинг» |

|

15 710 |

— |

19 217 |

48 999 |

|

16 |

13 |

«Элемент Лизинг» |

|

14 214 |

3,1% |

20 955 |

15 709 |

|

17 |

24 |

«КАМАЗ-ЛИЗИНГ» (ГК) |

|

14 174 |

72,7% |

21 281 |

24 122 |

|

18 |

35 |

«РЕГИОН Лизинг» (ГК) |

ruBBB- |

14 013 |

235,2% |

25 240 |

39 758 |

|

19 |

19 |

«СТОУН-XXI» (ГК) |

|

13 761 |

32,1% |

20 503 |

17 526 |

|

20 |

27 |

«Райффайзен-Лизинг» |

|

10 095 |

47,8% |

13 952 |

18 278 |

Источник: «Эксперт РА», по результатам анкетирования ЛК

Замедляя ход

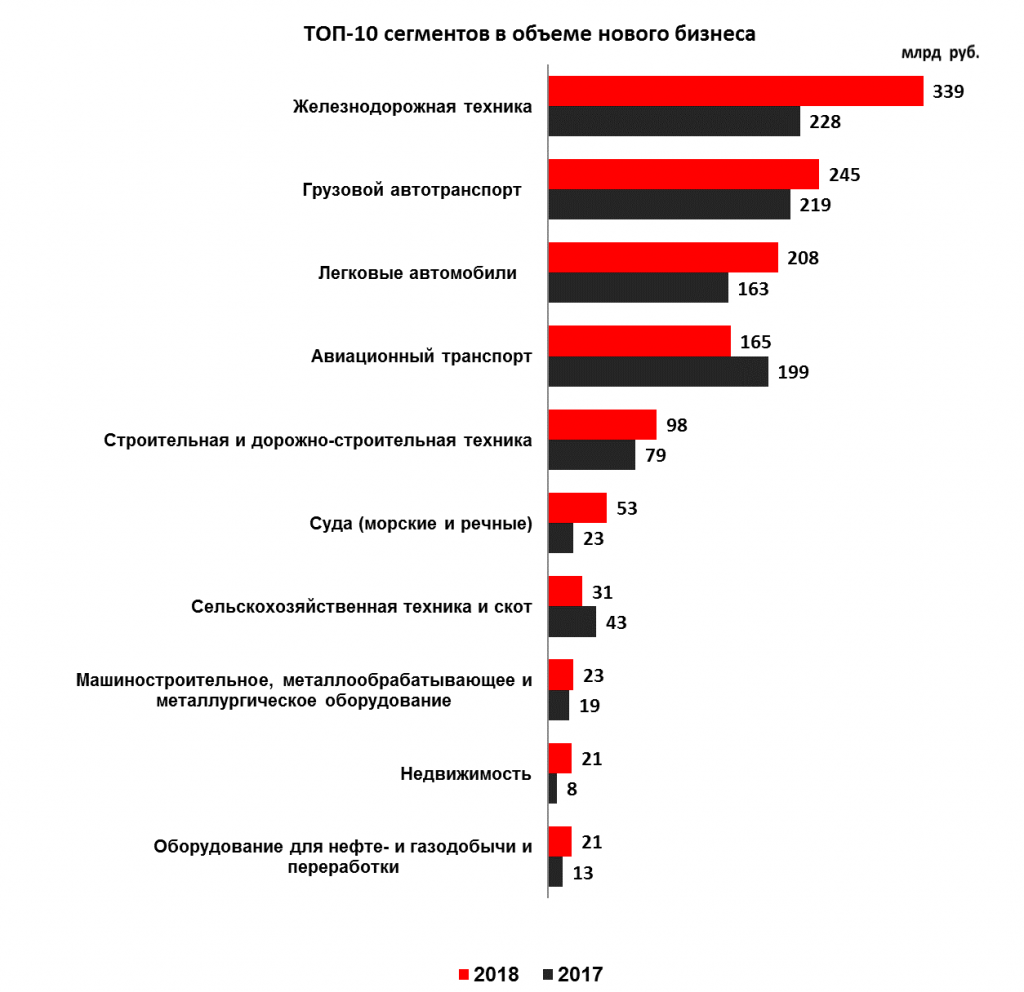

Основу лизингового рынка традиционно составляют транспортные сегменты, на которые по итогам 2018 года пришлось 73% объема нового бизнеса и 85% портфеля. Объем нового бизнеса с морскими и речными судами за прошедший год вырос более чем в два раза, что было во многом обусловлено крупными договорами компании ГТЛК, на которую приходится около 75% сделок в данном сегменте.

Отсутствие крупных сделок в IV квартале 2018 году привело к замедлению темпов роста ж/д-сегмента, но несмотря на это, он второй год подряд продолжает демонстрировать положительную динамику и по итогам текущего года вырос на 49%. Наращивание сделок с ж/д-техникой в прошлом году было обусловлено увеличением спроса на подвижной состав вследствие роста объема грузовых перевозок на 2%, в том числе экспортных грузов на 4%, по данным «РЖД». По нашим оценкам, в текущем году меньший по сравнению с 2018 годом рост погрузки на ж/д-транспорте и сокращение дефицита подвижного состава, характерного для 2017-2018 годов, не позволят ж/д-сегменту вырасти более, чем на 30%.

График 2. Ключевым драйвером лизингового рынка в 2018 году стал ж/д-сегмент

Источник: «Эксперт РА», по результатам анкетирования ЛК

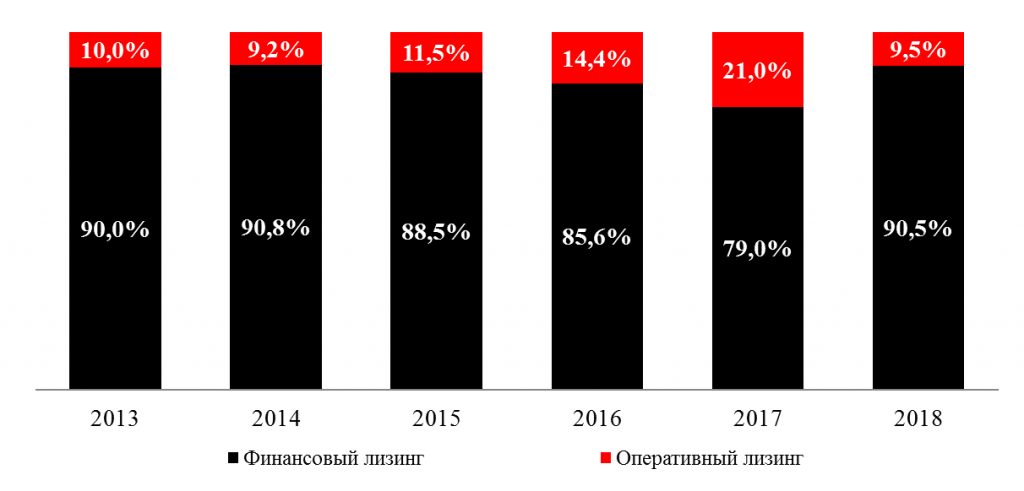

Отсутствие крупных сделок в IV квартале 2018 наибольшее влияние оказало на динамику авиализинга, объем нового бизнеса в котором по итогам прошлого года сократился на 17% по сравнению с результатами 2017 года. Поскольку основная часть оперативного лизинга приходится на авиасегмент, то снижение объемов сделок с авиатехникой привело к тому, что доля оперативного лизинга в объеме нового бизнеса по итогам прошлого года опустилась ниже 10%.

График 3. Доля оперативного лизинга опустилась ниже 10% впервые за четыре года

Источник: «Эксперт РА», по результатам анкетирования ЛК

Помимо авиализинга отрицательную динамику продемонстрировали еще 2 из 18 сегментов, выделяемых «Эксперт РА», тогда как в 2017 году снижение объемов нового бизнеса отмечалось в 6 сегментах. Объем новых сделок с с/х-техникой в прошлом году снизился на 30% ввиду уменьшения объемов госсубсидирования, а объем нового бизнеса с телекоммуникационным оборудование сократился почти в 7 раз.

За счет интенсивного роста ж/д-сегмента доля крупного бизнеса среди лизингополучателей превысила 50%. Доля розничных сегментов, к которым «Эксперт РА» относит автосегмент, строительную и сельскохозяйственную технику, в объеме нового бизнеса снизилась до 44,4% против 46% за 2017 год. Тем не менее, в абсолютном выражении объем розницы вырос на 15,5% за счет положительной динамики автолизинга, как крупнейшего розничного сегмента.

Розничная опора

Объем субсидий, предоставленных на поддержку автолизинга, в 2018 году был сокращен до 8 млрд руб., тогда как годом выделялись 14 млрд руб. Несмотря на снижение объемов господдержки автолизинг продолжает оставаться крупнейшим сегментом на рынке. В 2018 году объем автосегмента вырос на 19% и составил 453 млрд руб. или 34,5% лизингового рынка.

Продажи легковых автомобилей растут второй год подряд, при этом, по оценкам «Эксперт РА», степень проникновения лизинга в автопродажи легкового автотранспорта на протяжении последних двух лет не претерпела существенных изменений и находится на уровне 9%. Основным источником финансирования покупки автомобиля по-прежнему являются автокредиты, на которых приходится около половины всех автопродаж.

Таблица 2.За 2018 года около 9% легковых автомобилей реализовано через лизинг

|

|

2015 |

2016 |

2017 |

2018 |

|

Продажи новых легковых и легких коммерческих автомобилей, тыс. шт. |

1 601 |

1 426 |

1 596 |

1 801 |

|

Количество переданных в лизинг легковых автомобилей, тыс. шт. |

87 |

114 |

140 |

160 |

|

Доля лизинга в продажах легковых автомобилей, % |

5,4 |

8,0 |

8,8 |

8,9 |

[1] Согласно данным Ассоциации европейского бизнеса (AEB).

Источник: «Эксперт РА», по результатам анкетирования ЛК

Рост автосегмента был во многом обусловлен удовлетворением отложенного спроса на обновление устаревших основных фондов. По данным АВТОСТАТа, средний возраст легкового автомобиля в России вырос с 11,8 лет в 2011 году до 13,1 лет в 2017 году. Кроме того, благоприятное влияние на рынок оказало снижение стоимости фондирования ввиду снижения ставок по банковским кредитам. Поддержку лизингу легковых автомобилей оказало развитие каршеринговых сервисов в крупных городах. В 2018 году только прирост столичного автопарка составил 11,5 тыс. штук автомобилей, что, по оценке «Эксперт РА», составляет около 7% всех переданных в течение года в лизинг легковых автомобилей. Результатом активного роста авторынка стало увеличение числа лизинговых компаний, предоставляющих в лизинг автотранспорт, на 10% за 2018 год, а также рост общего числа лизинговых сделок до 230 тысяч штук.

В результате активного роста продаж легковых автомобилей на протяжении последних двух лет рынок легковых автомобилей близок к насыщению. Рост автосегмента в 2019 будет происходить за счет обновления легковых коммерческих автомобилей и грузового автотранспорта, средний возраст которого в прошлом году достиг почти 20 лет, по данным «Автостата». При сохранении запланированного на 2019 год объема господдержки (4,9 млрд руб.), автосегмент вырастет на 12%.

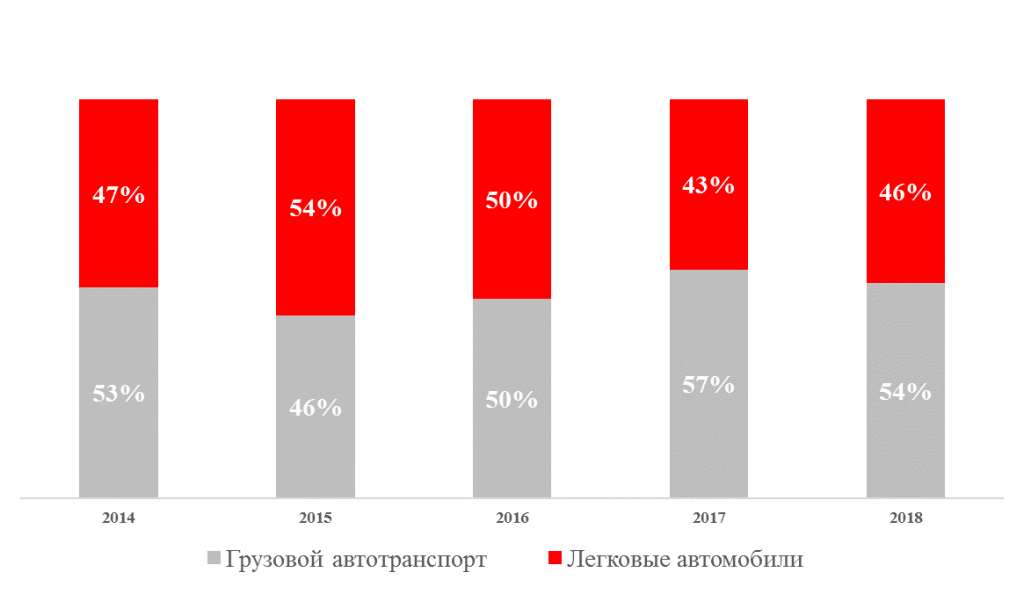

График 4. Доля грузового автотранспорта в структуре автолизинга последние два года превышает 50%

Источник: «Эксперт РА», по результатам анкетирования ЛК

В погоне за объемом

Согласно макроэкономическому прогнозу «Эксперт РА», в текущем году темп прироста ВВП составит всего 1,4% против 1,9% в 2018 году. Слабый экономический рост и сохранение текущей денежно-кредитной политики окажут сдерживающее влияние на инвестиционную активность потенциальных лизингополучателей, в результате чего темпы прироста рынка замедлятся и не превысят 15% по оценкам «Эксперт РА».

На фоне снижения объемов госсубсидирования автолизинга, крупные федеральные лизингодатели для поддержания бизнеса будут запускать собственные льготные программы, жертвуя частью своей маржи. Пойти на подобные меры в 2019 году игрокам позволит уровень маржи, который за последние три года восстановился и составляет в среднем по рынку 4,5-5%. Небольшим компаниям будет затруднительно соревноваться с лидерами рынка в стоимости услуг, поскольку последние обладают возможностью привлекать более дешевое фондирование, а также имеют устоявшиеся связи с дилерами и производителями, что позволяет приобретать предметы лизинга на более выгодных условиях. Компании второго и третьего эшелона в борьбе за клиентов будут прибегать к неценовым методам конкуренции: снижать авансы по сделкам и расширять клиентские сервисы, а также предлагать клиентам экспресс-продукты по более высоким ставкам, смягчая при этом критерии риск-менеджмента.

График 5. В 2019 году темпы роста рынка замедлятся

Источник: оценка «Эксперт РА»

Оперативные новости на телеграм-канале портала:  t.me/Allleasing_ru

t.me/Allleasing_ru

|

|