Прогноз рынка лизинга на 2021 год: оперативная трансформация

«Эксперт РА» подвел итоги минувшего года и наметил перспективы на будущее

Главные итоги 2020 года

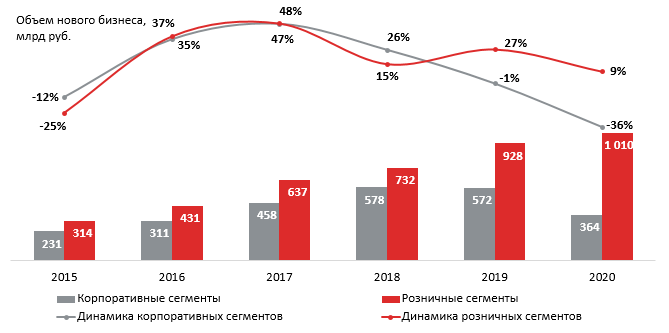

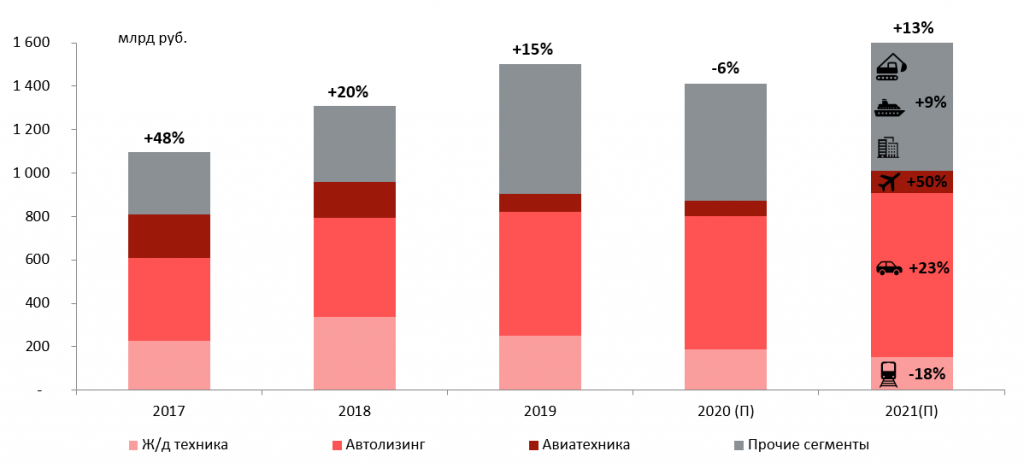

1-е полугодие 2020 года завершилось резким падением российского рынка лизинга на 22%, в то время как объемы нового бизнеса в Европе сократились еще значительнее (-32%, по данным Leaseurope) вследствие более продолжительных и жестких ограничительных мер. Однако 2-е полугодие позволило существенно уменьшить просадку российского рынка, и, как следствие, по итогам всего 2020-го объем нового бизнеса в РФ составил 1 410 млрд рублей, показав отрицательную динамику лишь на 6% к прошлому году. Если рассматривать отдельно корпоративные сегменты, к которым агентство относит ж/д технику и авиатехнику, недвижимость, морские и речные суда, и розницу, то динамика оказалась разнонаправленной. Первые просели за 2020 год на 36%, в то время как объем нового бизнеса розничных сегментов показал рост на 9%.

Таблица 1. Индикаторы развития рынка лизинга

|

Показатели |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

|

Объем нового бизнеса (стоимости имущества), млрд рублей |

680 |

545 |

742 |

1095 |

1310 |

1500 |

1410 |

|

Темпы прироста (период к периоду), % |

-13,2 |

-19,9 |

36,1 |

47,5 |

19,6 |

14,5 |

-6,0 |

|

Сумма новых договоров лизинга, млрд рублей |

1 000 |

830 |

1150 |

1 620 |

2 100 |

2 550 |

2 040 |

|

Темпы прироста (период к периоду), % |

-23,1 |

-17 |

38,6 |

40,9 |

29,6 |

21,4 |

-20,0 |

|

Концентрация на топ-10 компаний в сумме новых договоров, % |

66 |

66 |

62 |

65,9 |

73,9 |

66 |

61 |

|

Объем полученных лизинговых платежей, млрд рублей |

690 |

750 |

790 |

870 |

1050 |

910 |

1060 |

|

Объем профинансированных средств, млрд рублей |

660 |

590 |

740 |

950 |

1300 |

1250 |

1330 |

|

Совокупный портфель лизинговых компаний, млрд рублей |

3200 |

3 100 |

3200 |

3450 |

4300 |

4900 |

5170 |

|

ВВП России (в текущих ценах, по данным Росстата), млрд рублей |

79 200 |

83 233 |

86 044 |

92 082 |

103 627 |

109 362 |

106 607 |

|

Доля лизинга в ВВП, % |

0,9 |

0,7 |

0,9 |

1,2 |

1,3 |

1,4 |

1,3 |

Источник: оценка рейтингового агентства «Эксперт РА» по данным анкетирования ЛК

Наибольшее сокращение произошло в сегменте лизинга недвижимости (-87%), что обусловлено высокой базой 2019 года из-за разовой крупной сделки. Снижение объемов сделок крупнейших государственных компаний в таких крупных корпоративных сегментах, как ж/д техника и авиатехника, продолжается с середины 2019 года. Введенные карантинные ограничения и падение спроса на услуги перевозчиков вследствие пандемии усугубили положение и привели к сокращению объема нового бизнеса в данных сегментах на 26 и 15% соответственно. Новый бизнес сегмента лизинга морских и речных судов сократился на 36%.При этом помощь рынку, удержав его от существенного падения, оказала динамика розничных сегментов, большинство из которых продемонстрировали двузначные темпы роста. Так, объем нового бизнеса в сегменте лизинга сельскохозяйственной техники и скота в стоимостном выражении вырос за год на 77%, новый бизнес строительной и дорожно-строительной техники увеличился на 18%.

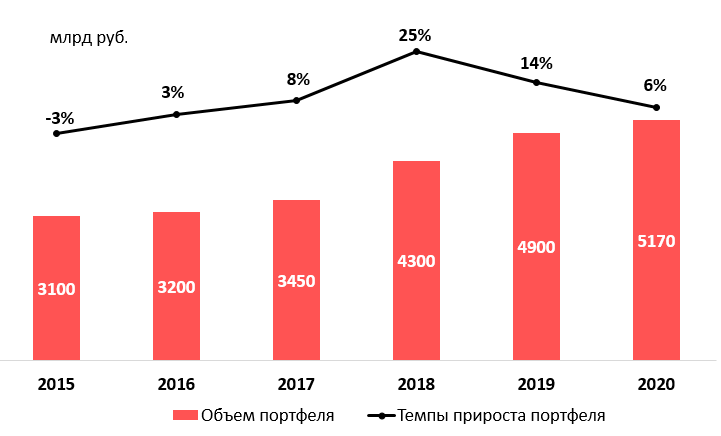

График 1.Впервые за 5 лет рынок лизинга сократился, что во многом было связно с отрицательной динамикой крупных корпоративных сегментов

Источник: оценка рейтингового агентства «Эксперт РА» по данным анкетирования ЛК

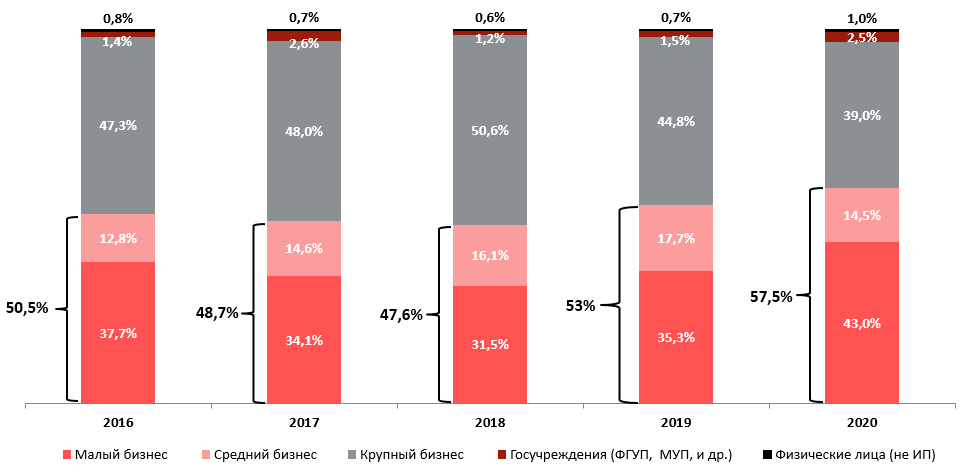

Основной драйвер рынка – автолизинг– показал прибавку объема нового бизнеса на 8%, несмотря на падение автопродаж (продажи новых легковых автомобилей и легких коммерческих автомобилей, по данным АЕБ,по итогам 2020 года снизились на 9%; рынок новых грузовых машин в 2020-м упал на 7%, по информации Автостата), и нарастил за год долю на рынке лизинга с 38 до 44%. Снижение спроса на услуги перевозчиков и каршеринг в крупных городах в связи с введенными ограничениями в 1-м полугодии 2020 года оказало давление на автолизинг и способствовало росту реструктуризаций лизинговых договоров. 2-е полугодие 2020 года сменилось взрывным ростом продаж в автосегменте из-за реализации отложенного спроса после отмены жестких карантинных ограничений и, как следствие, возобновления логистических цепочек с поставщиками автомобилей. Важным фактором, оказавшим влияние на рост автосегмента стали умножившиеся ожидания клиентов по увеличению цен на автомобили вследствие девальвации рубля. В результате из топ-20 компаний по новому бизнесу в сегменте автолизинга увеличение объемов продемонстрировали 16 игроков. Поддержку автолизингу оказали клиенты из МСБ, инвестиционная активность которого во многом определяет спрос на данный сегмент и его динамику, поэтому за 2020 год доля МСБ увеличилась на 4,5 п.п.,с 53 до 57,5%, имея при этом большой потенциал для дальнейшего развития.

График 2.В2020 году доля МСБ достигла около 58% в объеме нового бизнеса

Источник: рейтинговое агентство «Эксперт РА» по данным анкетирования ЛК

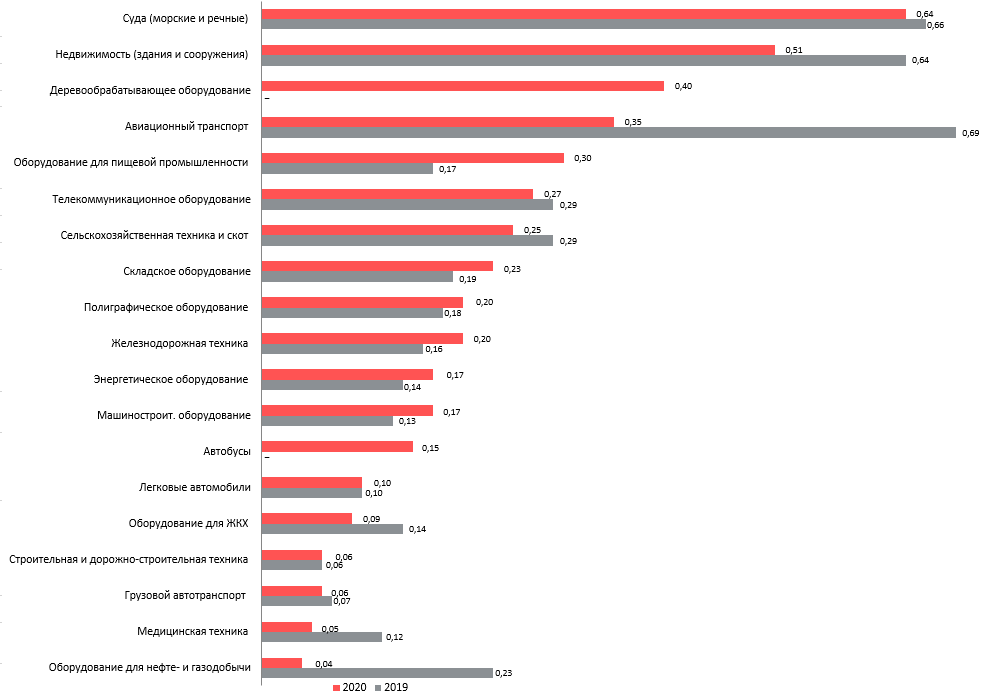

Если рассматривать концентрацию сегментов на игроках с позиции индекса Херфиндаля – Хиршмана (HHI[1]), то значительные изменения наблюдаются в сегменте морских и речных судов, а также в авиасекторе. Сегмент морских и речных судов имеет наибольшую концентрацию (HHI за 2020 год 0,64), что обусловлено высокой концентрацией объема нового бизнеса сегмента на компании ГТЛК. HHI в авиализинге, имевшем наибольшую концентрацию в прошлом году, сократился с 0,69 до 0,35 по итогам 2020-го, что вызвано появлением новых крупных игроков в данном сегменте. Планируемая в 1-м полугодии 2021 года передача компанией «ВЭБ-лизинг» проектов в области авиации и железнодорожного транспорта ГТЛК приведет к росту концентрации в данных сегментах.

График 3. Индекс Херфиндаля – Хиршмана по отраслям

Источник: оценка рейтингового агентства «Эксперт РА» по данным анкетирования ЛК

Лизинговый портфель и проблемные активы

Объем лизингового портфеля (лизинговые платежи к получению на дату) по итогам 2020 года вырос на 6,5% и составил 5,2 трлн рублей. При этом увеличение объема лизингового портфеля во многом было обусловлено ростом объема реструктуризаций лизинговых договоров вследствие спада в экономике на фоне пандемии, а также переоценкой валютных договоров из-за ослабления курса рубля (-19% за 2020 год). По оценкам агентства «Эксперт РА», доля проблемных активов в портфеле лизинговых компаний составила 20% в 2020 году, а в абсолютном выражении с конца 2019-го объем проблемных активов увеличился на 70%.При этом обращает на себя внимание значительно более низкая доля проблемных активов в розничном сегменте. Так, около 10% портфеля составляют проблемные активы розницы, в то время как в портфеле корпоративных компаний эта цифра значительно больше – 23%.Разница обусловлена высокой концентрацией корпоративных портфелей на сегментах из наиболее пострадавших отраслей (ж/д и авиационный сегменты), в то время как розничные компании имеют более диверсифицированный по отраслям портфель с более ликвидным типом имущества, характеризующегося более быстрыми сроками его изъятия и ремаркетинга в отличие от корпоративного сегмента.

Основной объем реструктуризаций был проведен во II квартале 2020-го сроками от нескольких месяцев (преимущественно в розничных компаниях) до года (в договорах крупных клиентов в корпоративных сегментах). Подавляющее количество лизингополучателей розничных компаний уже вернулись в свои графики, что предполагает дальнейшее снижение объема проблемных активов на балансе розничных компаний. В корпоративных сегментах проблемные активы сосредоточены прежде всего на балансах крупных государственных компаний. Динамика объема проблемных активов корпоративных компаний во многом будет зависеть от оказания мер государственной поддержки, а также дальнейшего развития эпидемиологической обстановки. «На качество лизингового портфеля прежде всего окажут влияние развития ситуации с пандемией коронавируса, а также темпы восстановления мировой экономики, – комментирует Владимир Добровольский, заместитель генерального директора по работе с клиентами ГТЛК. – Сейчас мы работаем в состоянии очень большой неопределенности, связанной с пандемией».

Рост объема проблемных активов на балансах лизинговых компаний привел к увеличению уровня резервирования и, как следствие, снижению показателей рентабельности. Вынужденный рост реструктуризаций лизинговых договоров оказал давление на способность лизингодателей обслуживать банковские кредиты, нередко выдаваемых под конкретные сделки. Для снижения рисков ликвидности, усилившихся из-за смещения графиков платежей по действующим клиентским договорам, лизинговые компании обращались в банки за реструктуризацией уже собственной задолженности.

График 3.Лизинговый портфель в 2020 году вырос,

несмотря на отрицательные темпы объема нового бизнеса

Источник: оценка рейтингового агентства «Эксперт РА» по данным анкетирования ЛК

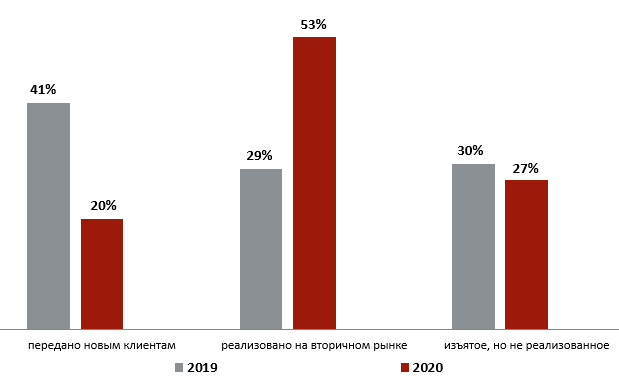

В рамках анкетирования были запрошены данные лизинговых компаний об объеме изъятого лизингового имущества, а также способах его реализации. За 2020 год по сравнению с 2019-м объем имущества, изъятого компаниями у лизингополучателей, увеличился на 9,4% и составил в среднем около 5% портфеля на конец 2020-го. При этом структура изъятого имущества претерпела изменения: доля имущества, реализованного на вторичном рынке, значительно выросла ,с 29 до 53% от объема всего изъятого имущества. Доля имущества, переданного новым клиентам, сократилась в 2 раза и составила по итогам 2020 года около 20% общего объема изъятого имущества. Доля изъятого, но реализованного имущества, по-прежнему составляет около 30%.

График 4.Структура изъятого имущества ЛК в 2019–2020годах

Источник: оценка рейтингового агентства «Эксперт РА» по данным анкетирования ЛК

Тренды российского лизингового рынка

Введенный режим самоизоляции в II квартале 2020 года, а также формат удаленной работы, частично сохранившийся до сих пор, дали новый импульс развитию лизинга в сегменте телекоммуникаций. Доля сегмента на рынке лизинга составила по итогам 2020-го 1,5 против 0,9% годом ранее, при этом в абсолютном выражении сегмент увеличился на 57%. «Сейчас стабильно высоким спросом пользуются системы хранения данных и серверное оборудование, – комментирует Виталий Милованов, генеральный директор компании «Райффайзен Лизинг».– Повышение спроса на оборудование подобного вида вызвано массовым переводом сотрудников на удаленную работу, а также необходимостью хранить большие объемы данных».

Одним из направлений, набирающим обороты в последнее время, стало развитие операционного лизинга в розничных сегментах для физических лиц, преимущественно вавтолизинге. В западных странах более трети всех новых автомобилей продается частным лицам в лизинг, при этом в России доля оперлизинга в лизинге автомобилей пока мала (менее 5% по итогам 2020 года, по оценкам агентства«Эксперт РА»), а доля лизинга ФЛ в общем объеме нового бизнеса составляет 1 против 0,7% годом ранее, однако за 2020-й в абсолютном выражении объем увеличился в 1,5 раза.Стоит также отметить, что данный показатель не учитывает сегмента ФЛ, которые берут в аренду авто у специализированных компаний-лизингополучателей, занятых, например, в сфере каршеринга, что предполагает еще большую долю лизинга физлиц. Одним из основных стоп-факторов для развития оперлизинга, в частности, в автосегменте является наличие НДС для физических лиц, включенного в состав лизингового платежа, – решение этой проблемы возможно только на законодательном уровне. Менталитет российского потребителя, еще до недавнего времени настроенного весьма консервативно в отношении аренды автомобиля, продолжает меняться в связи с постепенным омоложением российского потребителя и ростом доли миллениалов, охотно поддерживающих шеринговую экономику в целом. Дополнительную поддержку оперлизингу оказывало снижение ключевой ставки, а также запущенная Минпромторгом в конце II квартала 2020 года программа по развитию льготного оперлизинга для физических лиц «Доступная аренда».

Говоря об операционном лизинге для физических лиц, стоит выделить такую услугу, как подписка, позволяющая взять в аренду, например, автомобиль на срок от нескольких недель до нескольких лет. «Те игроки рынка, которые сейчас вышли с сервисами подписки, очень много занимаются продвижением, в т. ч. снимая и психологические барьеры. Российский потребитель пока не очень понимает, почему, заплатив за год пользования машиной примерно треть от ее стоимости, в конце срока подписки он просто возвращает ее. – комментирует Дмитрий Ивантер, генеральный директор компании «ВТБ Лизинг». Помимо автосегмента значительным потенциалом обладает подписка на предметы электронной (смартфоны, компьютеры) и бытовой техники (стиральные и посудомоечные машины). «Мы верим, что в сегменте смартфонов через 5 лет каждый пятый смартфон будет приобретаться по подписке, – отмечает Алексей Гуров, генеральный директор компании «Форвард Лизинг». – Сервис новый, в нем необходимо разобраться, мы продаем в основном только новейшие флагманы, поэтому сейчас многие наши клиенты – это так называемые earlyadopters, trendsetters. Наш клиент в среднем более молодой и при этом более состоятельный, чем средний клиент банка по рассрочке».

По мнению агентства«Эксперт РА»,услуги подписки имеют большой потенциал в силу растущего желания современных потребителей оперативно обновлять предметы электронной и бытовой техники без трудозатрат на избавление от морально устаревших активов. Мы не исключаем, что в дальнейшем подобные продукты также будут внедряться в экосистемы банков, активно расширяющих спектр своих услуг для розничных клиентов.

Сокращение ключевой ставки Банка России, с конца 2019-го сниженной с 6,25% до минимального исторического уровня в 4,25% годовых, оказало давление на процентную маржу банков (снижение за 2 года на 0,4 п.п., до 4,0% по итогам 2020-го), что подтолкнуло кредитные организации активнее развивать другие, более доходные ниши, одной из которых стал лизинговый рынок. За 5 лет, с 01.01.2016 по 01.01.2021 доля банковских лизинговых компаний в объеме нового бизнеса автосегмента как наиболее диверсифицированного и привлекательного с точки зрения доходности розницы выросла с 39 до 50%. Дальнейшая стагнация доходов от традиционного банковского кредитования может подтолкнуть кредитные организации к еще более активному развитию дочерних или покупке новых лизинговых компаний, преимущественно с целью наращивания бизнеса в сегменте МСБ, позволяющем поддерживать относительно высокую маржу.

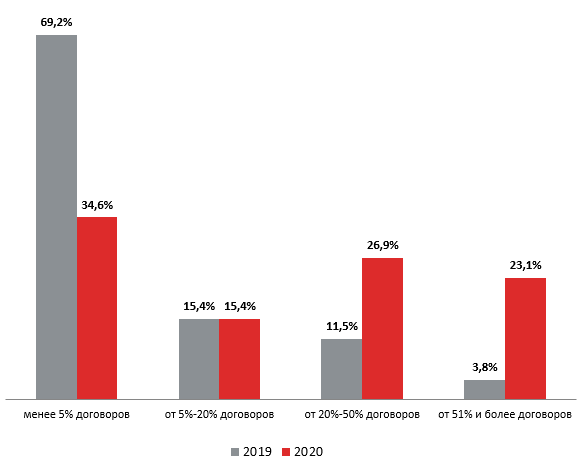

По нашим прогнозам, активизация банков на лизинговом рынке приведет к еще большему укреплению тенденции на цифровизацию бизнеса и развитие уровня дистанционных услуг лизинговых компаний, в чем они пока сильно уступают кредитным организациям. По данным проведенного анкетирования, по итогам 2020-го доля компаний, заключающих через ЭДО более половины всех сделок, составила 23 против 4% в 2019-м. При этом пандемия в 2020 году только ускорила наметившийся ранее тренд на цифровизацию бизнеса не только в лизинге, но и в целом в финансовой сфере. «СберЛизинг» продолжает следовать стратегии диджитализации, – отмечает Вячеслав Спиров, генеральный директор компании «Сбербанк Лизинг». – Помимо удобства для клиентов это еще и повышение эффективности внутренних процессов в компании, которое дает экономию затрат».

График 5.Доля респондентов-ЛКв разрезе договоров, заключаемых через ЭДО

Источник: оценка рейтингового агентства «Эксперт РА» по данным анкетирования ЛК

Развитие тенденции на диджитализацию и автоматизацию бизнеса, в т. ч. внедрение системы электронного документооборота, позволяющей снизить сроки рассмотрения сделок,становится серьезным конкурентным преимуществом на лизинговом рынке.«Основные тренды 2021 года будут связаны с дальнейшей цифровизацией бизнеса лизинговых компаний, включая онлайн-одобрение простых сделок, – полагает Виталий Милованов, генеральный директор компании «Райффайзен Лизинг».–Будут расширяться цифровые каналы продаж, расти доля электронного документооборота, дистанционного осмотра предметов лизинга».

Среди трендов, наметившихся в 2020-м, стоит выделить выход лизинговых компаний на долговой рынок: за 2019–2020 годы впервые разместили облигации 6 лизинговых компаний. Несмотря на то что банковские кредиты по-прежнему остаются основным источником финансирования деятельности, некрупным лизинговым компаниям становится все труднее получить финансирование в кредитных организациях из-за роста количества ушедших с рынка небольших и региональных банков. По нашему мнению, доля облигаций в фондировании лизингодателей имеет большой потенциал для роста в силу отсутствия зависимости сроков и объемов сделок компании от средств кредитующего банка и обременения лизингового имущества, а также более простого способа рефинансирования задолженности компании путем размещения нового выпуска. «Банки практически не предоставляют для лизинговых компаний финансирование больше, чем на 3 года, – отмечает Дмитрий Ивантер, генеральный директор компании «ВТБ Лизинг». – В то время как лизинговые контракты (если не брать автолизинг) имеют гораздо большую длительность (5–7 лет)».

Прогноз

Исходя из основных макроэкономических предпосылок и факторов, оказывающих влияние на рынок лизинга в 2021 году (скорость ослабевания эпидемиологических рисков с планомерным открытием межгосударственных границ и возобновлением перевозок, направление денежно-кредитной политики Банка России, динамика инвестиционной активности лизингополучателей на фоне восстановления экономики),«Эксперт РА» видит два сценария развития лизингового рынка на текущий год: базовый и консервативный.

Таблица 3. Ключевые предпосылки прогноза на 2021 год

|

Показатель |

Сценарий | |

|

Базовый |

Консервативный | |

|

Brent, долл. за баррель |

66 |

55 |

|

ВВП, % |

3,2 |

1,5 |

|

RUR/USD среднегодовой |

69 |

72 |

|

Уровень инфляции, % |

4,1 |

5,5 |

|

Ключевая ставка, % |

5–5,25 |

Выше 5,75 |

Рейтинговое агентство «Эксперт РА» опирается на предпосылки базового сценария развития рынка лизинга в 2021 году.

Согласно базовому прогнозу агентства «Эксперт РА», объем нового бизнеса по итогам 2021 года прирастет на 10–15% и составит около 1,6 трлн рублей. При этом большие темпы роста (выше 15%) возможны за счет разовых крупных сделок лидеров, динамика которых не будет отражать реального состояния всего рынка. Незначительный рост рынка (менее 10% при достижении объемов рынка менее 1,5 млрд рублей) возможен в случае низких темпов вакцинации, дальнейшего ослабления курса рубля и падения среднегодовой цены на нефть марки Brent за отметку в 55 долларов за баррель.

График 5. По прогнозам рейтингового агентства «Эксперт РА», объем нового бизнеса по итогам 2021 года составит около 1,6 трлн рублей

Источник: оценка и прогноз рейтингового агентства «Эксперт РА»

Ж/д сегмент

В прогнозе по ж/д сегменту агентство предполагает сохранение слабого спроса на грузоперевозки угля и нефтепродуктов, в совокупности составляющих порядка 50% всех грузоперевозок, а также постепенный рост пассажиропотока, во многом зависящего от скорости ослабевания эпидемиологических рисков. Тем не менее к концу 2021 года ж/д сегмент сократится до 20% на фоне сохранения низких арендных ставок на полувагоны при их профиците вследствие слабого восстановления спроса на ж/д перевозки.

Авиасегмент

Авиасегмент наиболее сильно пострадал от пандемии в связи с закрытием границ и введенными ограничениями на перевозки (снижение пассажирооборота составило минус 55% за 2020 год). Основным поддерживающим фактором для объемов авиализинга являются поставки отечественных SSJ100, по которым существуют риски их переноса на 2022–2023годы в случае слабого восстановления авиаотрасли, а также госгарантии на закупку вертолетов. Увеличение пассажиропотока на фоне смягчения рисков эпидемиологической ситуации, а также выделение правительством госгарантий на приобретение самолетов SSJ100 позволят, по нашим ожиданиям, авиасегменту по итогам 2021-го при низкой базе предыдущего года показать рост на уровне 50%.

Автолизинг

Автолизингпо итогам 2021 года по-прежнему останется одним из драйверов рынка. Инвестиционная активность сектора МСБ, потребность в обновлении устаревшего парка автомобилей, государственные программы окажут поддержку сегменту. Кроме того, удорожание стоимости среднего авто, в т. ч.из-за девальвации рубля в прошлом году приведет к номинальному росту объемов нового бизнеса в автолизинге. Лизинг автобусов и троллейбусов также окажет поддержку автосегменту в силу наличия субсидирования сегмента на фоне высокого уровня износа общественного транспорта в городах России. Основываясь на базовом сценарии развития, автосегмент по итогам 2021 года покажет рост более чем на 20%.

Прочие сегменты

Прочие сегменты совокупно, по нашим оценкам, покажут темпы роста на уровне 9%. Реализация программы по развитию лизинга отечественных судов с государственным софинансированием, а также высокая степень износа объектов (согласно данным Росстата, средний возраст судов более 33 лет) окажут поддержку сегменту морских и речных судов, рост которого может достигнуть до 15% по итогам 2021 года. Рост сегмента сельского хозяйства будет обусловлен высокой степенью износа и недооснащенности парка аграриев с/х техникой, а также мерами государственной поддержки лизинга сельскохозяйственной техники путем субсидирования механизма льготного лизинга. Реализация ряда крупных национальных проектов («Безопасные и качественные автомобильные дороги», «Жилье и городская среда» и др.) совместно с мерами государственной поддержки по субсидированию лизинга спецтехники и оборудования позволят сегменту строительной и дорожно-строительной техники по итогам 2021 года также показать положительную динамику.

Зоя Советкина,

младший директор, рейтинги кредитных институтов

Руслан Коршунов,

старший директор, рейтинги кредитных институтов

Александр Сараев,

управляющий директор, рейтинги кредитных институтов

Оперативные новости на телеграм-канале портала:  t.me/Allleasing_ru

t.me/Allleasing_ru

|

|